PROPERTY MARKET TRENDS|2022年第3季度

Property Market Trends 2022年第3季度

办公室:新冠病毒祸害浮现的需求变化

饭店:销量形态的商务饭店入住率复苏

SC:限制解除的年末·年初商战销售额复苏

物流:新企业进入等大量供给,缓解了迫切需求的紧张,物件选择的趋势也增强

TEXT:IB研株式会社藤浪容子株式会社工业市场研究所川名透

住宅市场

在首都地区,市场规模和合同情况都有所下降,而近畿地区的情况稳定,入境需求增加,市中心高价物业的销售和租赁情况都很好。

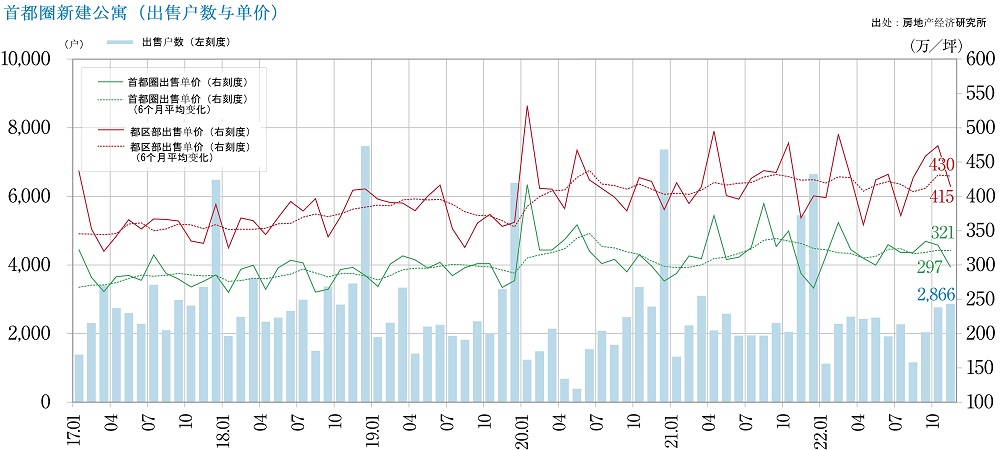

■首都圈新建的公寓

・2023年1月供应户数为710套,平均售价,面积和单价为6510万日元,65.04平方米,330.3万日元/坪,月末库存量为5,610套,首月签约率为54.6%,与前一个月相比为-20.2pt,与前年同月相比为-3.8pt。供应数量大幅下降。2022年全年供应29,569套住宅,平均价格和单价为6,288万日元,同比增长0.4%,314.3万日元/坪增长1.6%,东京都区为8,236万日元,与都道府县和三个都道府县隔绝的高价状态仍在继续。

■近畿地区的新建公寓

・2023年1月的供应户数为574户,平均售价、面积、单价为4,747万日元、59.33㎡;

264.0万日元/坪,月末库存量为3566户,首月签约率为69.3%,与前一个月相比为-5.5pt,与前年同月相比为-8.2pt。2022年全年供应17,858户,平均价格和单价为4,635万日元,同比增长1.6%,255.8万日元/坪同比增长3.1%,价格连续5年上涨,单价连续10年上涨。

■首都圈的二手公寓

・2023年1月的成交数量连续六个月低于去年同期,仅为2581件(去年同月相比-6.5%)。成交物件的平均建筑年限为24.06年,平均价格和单价分别为4276万日元(+3.1%)和68.31万日元/㎡(+6.4%),均价和单价均有所上升,库存量为43,688套,新登记数量为16,588套。

・专有面积连续20个月低于去年同期,成交价格和单价分别连续32个月和33个月高于去年同期。在新建公寓价格上涨的影响下,成交和库存的单价都在长时间内持续上涨。

■市场动向

・首都圈和近畿圈的可售公寓价格,由于用地和建筑费用的大幅上涨,目前很难降低价格。建筑费用的高涨也会影响到目前为止价格被控制的市中心以外的地区,价格上涨预计也会向市中心以外的地区扩散。自2022年秋季以来,市场的不确定性越来越大,包括首都地区都开始感到些许签约率低迷的情况。

・在租赁住房市场上,入境需求复苏明显,针对外国人的高端租赁市场持续缺货。整体而言,随着新建公寓的价格上涨,二手公寓市场和租赁公寓市场的价格和租金整体上也都跟着上涨,但首都市中心地区有价格过高的感觉。

数据来源:新房=房地产经济研究所 二手=东日本房地产流通机构

数据来源:新房=不动产经济研究所 二手房=东日本地产流通机构

办公室

虽然空置率的上升出现缓和,但新房需求下降,租金水平继续下跌。 随着工作方式改变的进展,对满足入驻企业需求的平衡办公室的需求有增加的趋势。

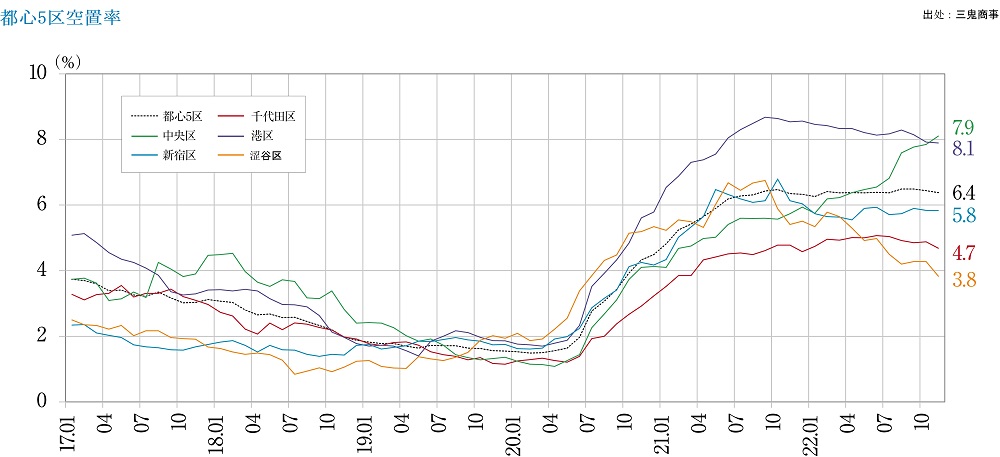

■“东京商务区市中心5区”的大规模办公室

・截至2023年1月,空置率为6.26%,相比上个月下跌0.21pt,自2021年6月以来,空置率仍在6%左右。

・截至2023年1月,平均租金为20,026日元/坪,相比上个月下跌33日元,相比去年同月下跌482日元,持续下跌。

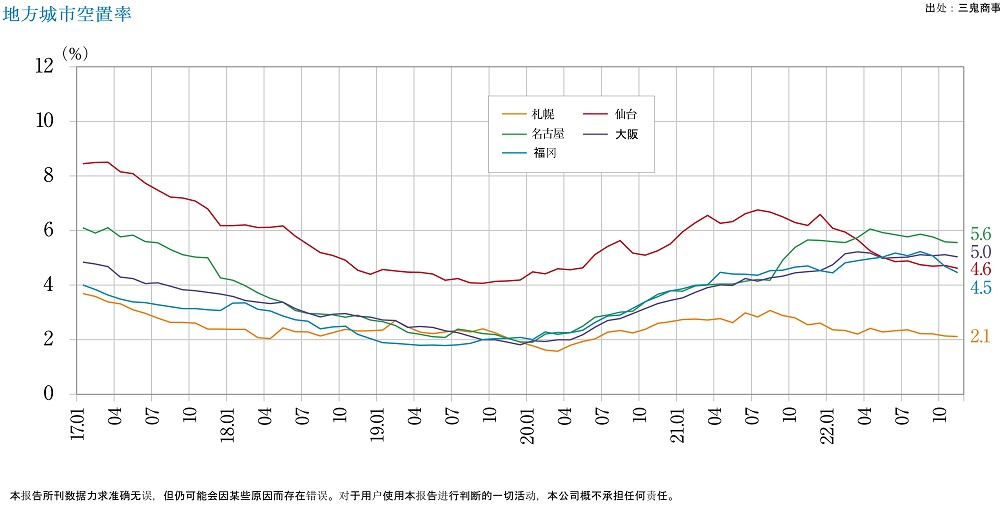

■各地方主要城市2023年1月空置率平均租金增减

・札幌空屋率为2.33%,相比上个月增长0.09pt,平均租金相比上个月增长19日元,(空屋率基本持平,平均租金上涨)

・仙台的空置率为4.72%,相比上个月增长0.04pt,平均租金相比上个月增长5日元,(空置率及平均租金基本持平)

・横滨的空屋率上升6.33%,相比上个月增长1.52pt,平均租金与上个月相比下跌17日元,(空屋率上升、平均租金下跌)

・名古屋的空屋率为5.52%,相比上个月增长0.07pt,平均租金相比上个月增长33日元,(空屋率基本平均、租金上涨)

・大阪空屋率为4.97%,相比上个月下跌0.09pt,平均租金相比上个月下跌11日元,(空置率基本持平,平均租金下跌)

・福冈空屋率为4.50%,相比上个月增长0.13pt,平均租金相比上个月增长8日元,(空置率和平均租金略有上升)

空屋率整体处于止跌状态,平均租金水平呈上升趋势。

■现状分析和未来预测

・2022年秋季以后,虽然出勤率有复苏,但名古屋和横滨地区由于新建大楼供应增加,空屋率明显恶化,可见人们对新房和大型建筑敬而远之趋势。

・新大楼陷入困境的原因可能是,由于经历了居家办公等新的工作方式及相较中小型大楼租金较高,因此比起市中心的新大楼稀缺问题,人们更重视确保员工所需的空间并以不浪费为重点作为办公室使用。

·在租金长期下跌的趋势下,确保入住率的主要关键在于如何调整与新建大楼的高成本之间的差距。

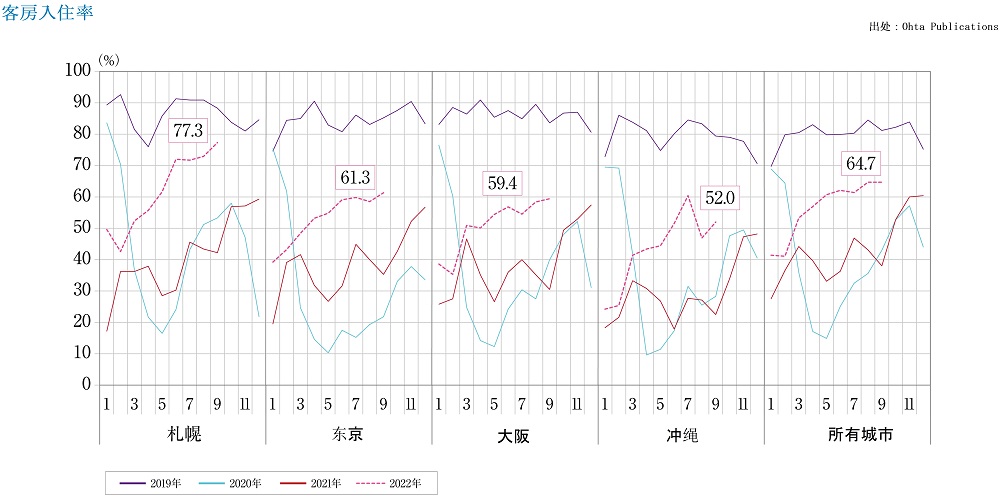

旅馆

住宿客、访日外国人和入境客需求的复苏,因数量之多而令人担心的商务酒店入住率也恢复平稳。

■日本人住宿人数复苏趋势明显

・2023年1月,日本国内住宿人次为3,931万人次,(相比去年同月增加2,844万人次,增长38%)。外国人是622万人泊,(去年同月为22万人泊,是28.3倍),虽然离冠状病毒前的状况还相差甚远,但考虑到仅23年1月份外国人住宿数就达到600万人泊以上,有机会恢复到1亿人泊的水平。

■分类趋势

・按设施类型划分的住宿人数中,商务酒店约占48%,旅馆占13%,度假酒店+城市酒店约占32%。2023年1月的商务酒店住宿数为1,903万人宿,与冠状病毒前2019年同月的1,941万人宿相比,可以说商务酒店市场基本回到了冠状病毒前的状况。

■未来预测

・在外国人住宿数方面,韩国(143万人泊)和台湾(85万人泊)较多,冠状病毒前占绝大多数的中国停留在32万人泊,中国旅游人数的复苏是今后的关键。

・酒店方面也开始采取措施,以满足不同的用户需求,如在动漫圣地池袋的阳光城市王子酒店引入漫画租赁服务,在水道桥的东京巨蛋酒店开设“桑拿×漂浮浴”概念的新设施,在福岛县磐城市开设JR东日本集团仙台航站楼的“智能酒店”,在“大阪凯悦酒店”内开设星野度假村的“Risonare 大阪”。

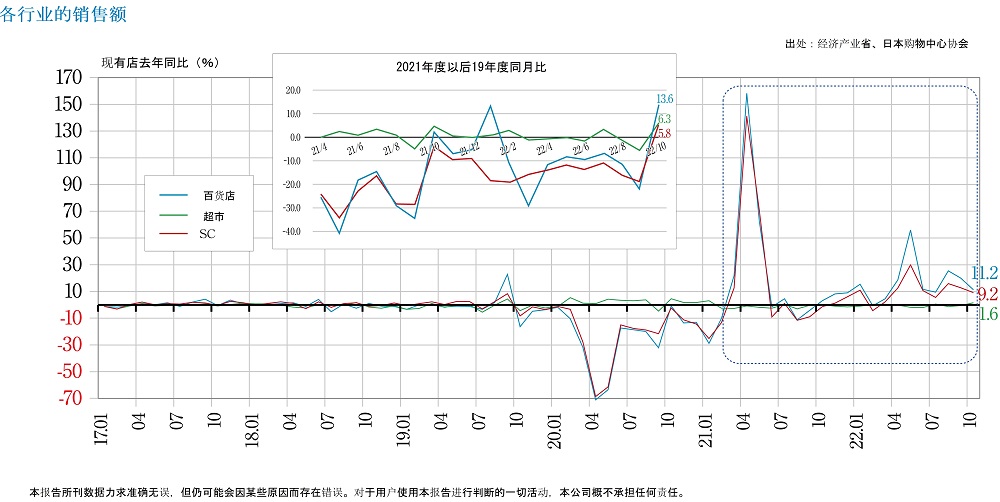

商业设施

在连续11个月超过上年的情况下,年销售额相比去年增长8.6% 摆脱了冠状病毒的影响,也有入境客需求的复苏等,发展势头良好。

■SC销售和现状

・现有SC销售额(总销售额)2022年12月的约为6420亿日元(相比去年同月增长4.9%),中心地区的来馆人数增长率为8.4%,这是三年来首次出现的不受限制的圣诞节和年底商业机会。

・从地区来看,北海道的增长率为20.3%,这被认为是旅行游客,探亲游客和入境游客的复苏倾向比其他地区更明显的原因。

■未来预测

・LaLaport TOKYO BAY,三井outlet公园神户海洋码头,东急百货店总店,小田急百货店新宿店总店等,可以看到很多暂时关门的设施。松本和津田沼的parco也有关门的动向,不仅因老化而进行重建,还希望向SC型转型的基础上采取新的行动,重新出发。

・2022年11月,中国资本的“SHEIN”是全球首家常设商店--商店内商品全部为样品,只在网上销售--成为话题,这证明了“店铺与邮购相结合的陈列室式商店”是百货公司,SC的一个有前途的突破之策。

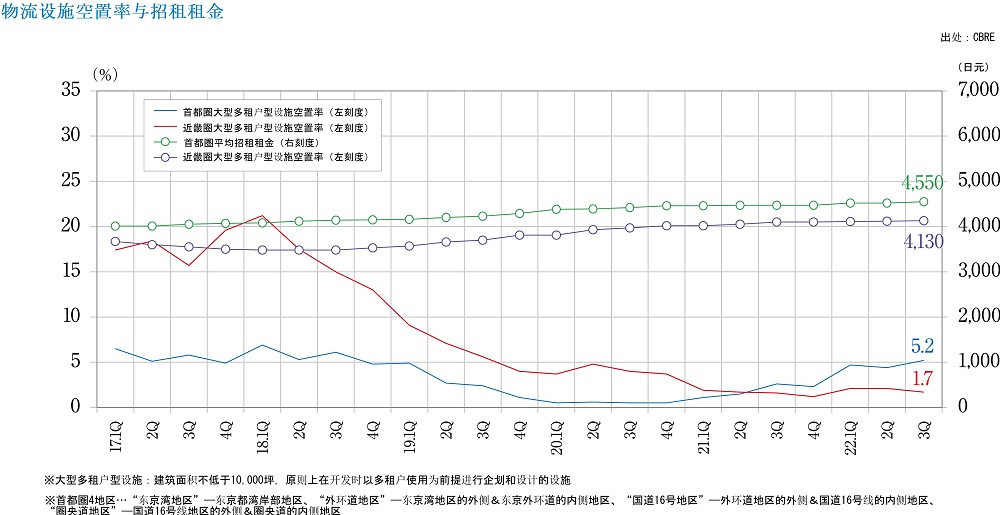

物流设施

新入供应量增加,新楼盘竣工出租率下降,选房倾向增强,空置率上升,令人担忧。

■首都圈的状况

・大型多租户物流设施(LMT)的空置率和实际租金在2022年第四季度为5.6%比+0.4%,为4540日元/坪-0.2%。第三季度的新供应量为19.9万坪,加上第四季度的新供应量为13.0万坪,而需求仅为10.3万坪,这导致五个新建筑物都错过了完全运转,导致空置率上升。

・东京湾区4Q空置率为5.3%,环道区1.3%-3.0 pt,16号国道区6.1%+0.3 pt,环道区7.7%+3.8 pt。实际租金方面,东京湾区上涨7,580日元/坪,外环道区上涨5,170日元/坪,16号国道区上涨4,530日元/坪,中道区上涨3,620日元/坪。由于东京湾区和16号国道区供应较少,租金一直在上涨。

■第四Q各地情况

・近畿地区的空屋率为1.7%,实际租金为4130日元/坪。有长期化案件,租金疲软。

・中部地区的空屋率为8.5%,实际租金为3,600日元/坪,2022年的新需求达到了14.2万坪,创历史新高

。

・福冈地区的空屋率为1.0%,实际租金为3360日元/坪,与熊本县半导体制造工厂相关的需求构成了潜在需求。

■未来预测

・预计2023年首都圈每年新增供应约91万坪,按年计为史上最大,目前供应过剩,空屋率将提高。

・最近几年,无论在哪个地区,新开发商的房产供应都在增加。虽然需求仍然强劲,但物业的选择仍在进行,预计将从需求过剩转向供应过剩的局面,未来将需要开发有竞争力的产品。

J-REIT

在物流领域,大规模的物业收购引起了人们的注意,而在办公室领域,人们担心成本飙升会导致利润恶化,投资公司的合并和重组活动也变得活跃起来。

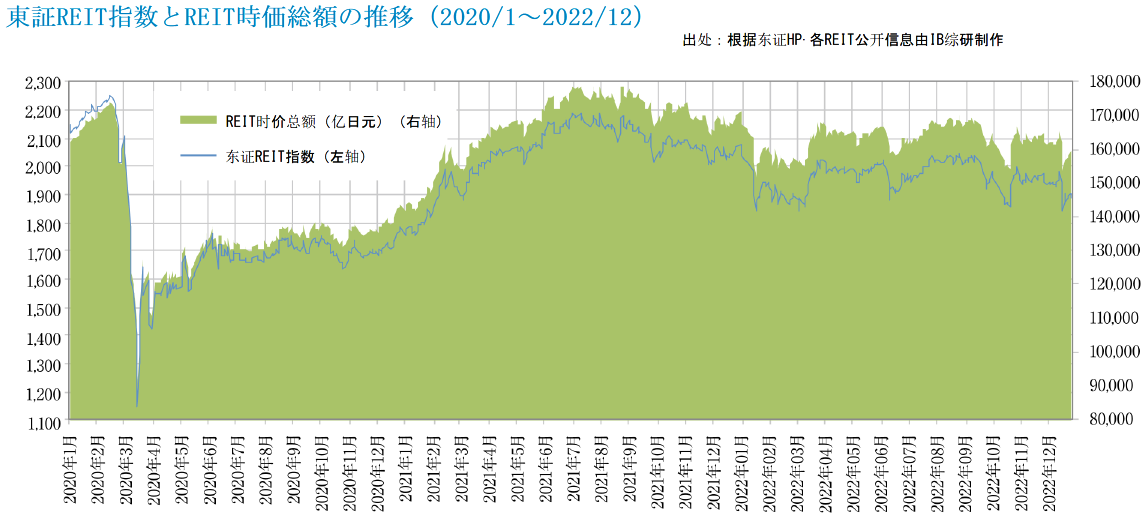

■J-REIT市场状况变化

・截至2022年12月底,东証REIT指数为1,894.06点,较9月底下跌2.63%,REIT总市值为158370亿日元,较9月底下跌1.97%。由于冠状病毒对策缓和,对经济复苏的期待有所提高,但受欧美继续加息和12月日本央行意外宣布修正货币宽松政策的影响,4Q 10月~12月比3Q 7月~9月疲软。与此同时,随着投资单位市场状况的下跌,12月底REIT整体平均分配利率上升至3.91%。

・截至12月底,整个房地产投资信托基金管理的总资产达218,874亿日元,比9月底增加了2,380亿日元。资金扩张得到了积极增资的支持。3Q有4份增资公告,而4Q则多达10份,尤其是大型物流设施的收购推动了物流设施品牌的外部增长。

■现状

・由于租赁市场低迷和电价上涨的影响,商业大楼股票的租金收益进一步下滑。随着市中心大型商业大楼的建成,预计2023年供需平衡将进一步松动,我们正在努力通过出售有收益下跌风险的物件,实现未实现的利润,并专注于投资组合的替换,来维持和提高NOI收益率。

・酒店品牌业绩大幅改善。由于实施全国旅行补助政策和放宽入境限制,酒店入住率自10月以来有所恢复,最终可以取消固定租金的减免措施。

・包括更换赞助商和合并在内的重组行动正在升温。管理办公室和住宅的日本房产投资信托基金公司的主要赞助商已由SBI金融服务公司取代。此外,由森trust赞助的“森trust综合房产投资信托基金公司”和“森trust酒店房产投资信托基金公司”于3月合并为“森trust投资公司”,成为以办公室和酒店为中心的综合房地产投资信托基金。