PROPERTY MARKET TRENDS|2023年第3季度

Property Market Trends 2023年第3季度

住宅:在房价持续上涨和房源减少的情况下,东京都心和东京都心以外地区的两极分化明显

办公室:工作方式改革带来的挑战是如何改善办公环境

商场:百货公司、商场和大型综合超市正在进行经营管理改革,市场结构进入变革期

TEXT:IB总研株式会社 藤浪容子 株式会社工业市场研究所 川名透

住宅市场

在首都地区和近畿地区,新公寓和二手公寓的价格都达到了历史最高水平。销量方面,尽管需要花些时间,但走向仍然看好。

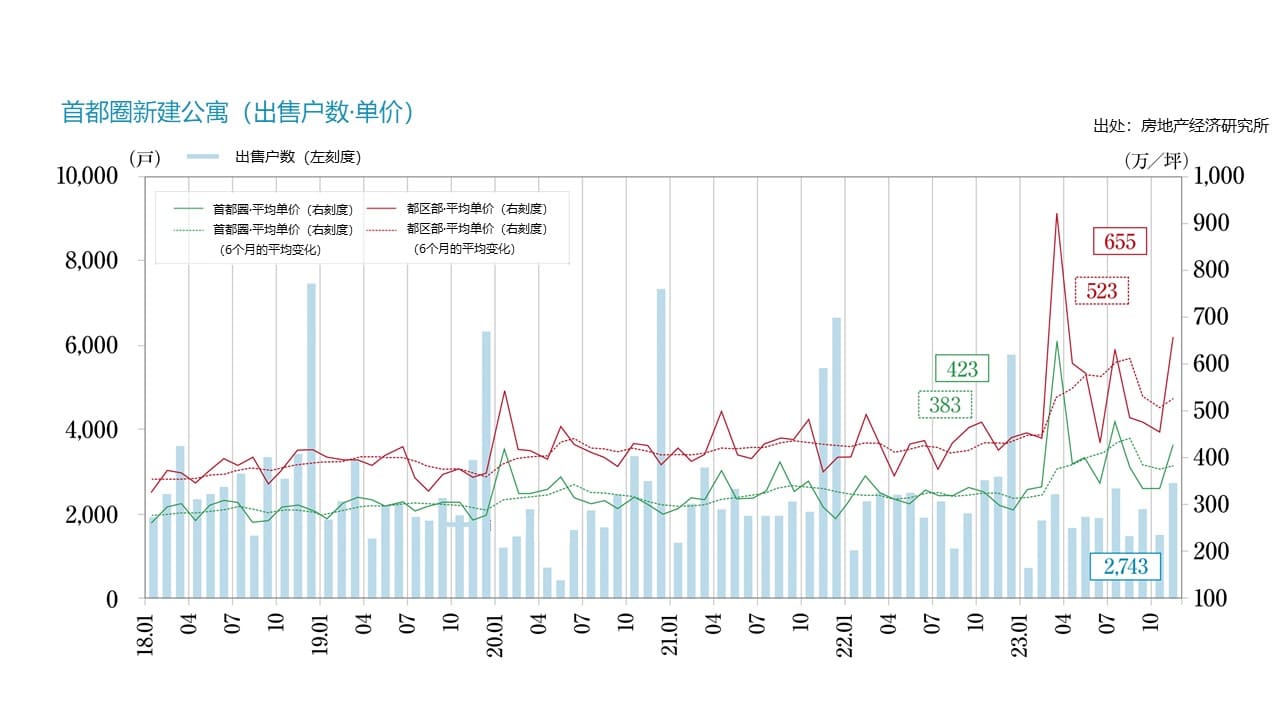

■首都圈新建公寓

・2024年1月的供应户数为1,112户,平均出售价格、面积、单价分别为7,956万日元、68.96㎡、381.5万日元/坪。月末库存量为5,921套,首月签约率为72.8%,环比+6.7pt,去年同比+18.2pt。 从2023年全年来看,平均出售价格、面积、单价分别为8,101万日元、66.07㎡、405.3万日元/坪,本年度的价格和单价大幅超过了历史最高值。

■近畿地区新建公寓

・2024年1月的供应户数为727户,平均出售价格、面积、单价分别为6,390万日元、69.18㎡、305.4万日元/坪。月末库存量为3,265套,首月签约率为68.5%,环比-4.9pt,去年同比-0.8pt。 从2023年全年来看,平均出售价格、面积、单价分别为4,666万日元、59.06㎡、261.1万日元/坪,2023年10-12月的首月签约率保持在70%左右。

■首都圈的二手公寓

・2024年1月的成交套数为2,711套,与去年同比+5.0%。成交房屋的平均楼龄为23.53年,成交价格、面积、单价分别为4,860万日元(+13.7%),63.97㎡(+2.2%)和251.1万日元/坪(+11.2%)。成交件数连续8个月超过去年同月,单价连续45个月超过去年同月。 新登记数为16,526户(去年同比-0.4%),库存量为47,449户(去年同比+8.6%),同比连续24个月超过去年。 销售单价也有所上升,首都地区的成交单价比去年同月+11.2%。虽然库存数量呈上升趋势,但从成交件数和销售单价的持续上升来看,可以预见房市的繁荣倾向。

■市场动态

・东京23区的价格明显上涨,2023年平均价格比去年上涨39.4%,整个首都地区户均价格超过1亿日元的住宅有4,174户(市场占有率15%)。

・在近畿地区的可售公寓市场中,房源较多的大阪市地区的价格从2022年到2023年下降了9.7%,但其他地区的价格涨幅在5%~15%,近畿地区的价格也呈现上涨趋势。

・随着商品房房源的减少和价格的上涨,二手公寓的价格在2024年将继续上涨。虽说二手公寓的价格涨幅是有限的,但在价格上涨的情况下,成交数量还在增加,商品房作为住宅需求变化的载体,有必要予以关注。

数据来源:新建=不动产经济研究所 二手=东日本不动产流通机构

办公室

东京商业区空置率低于6%,地方城市市场状况进一步改善,租金上涨趋势明显。

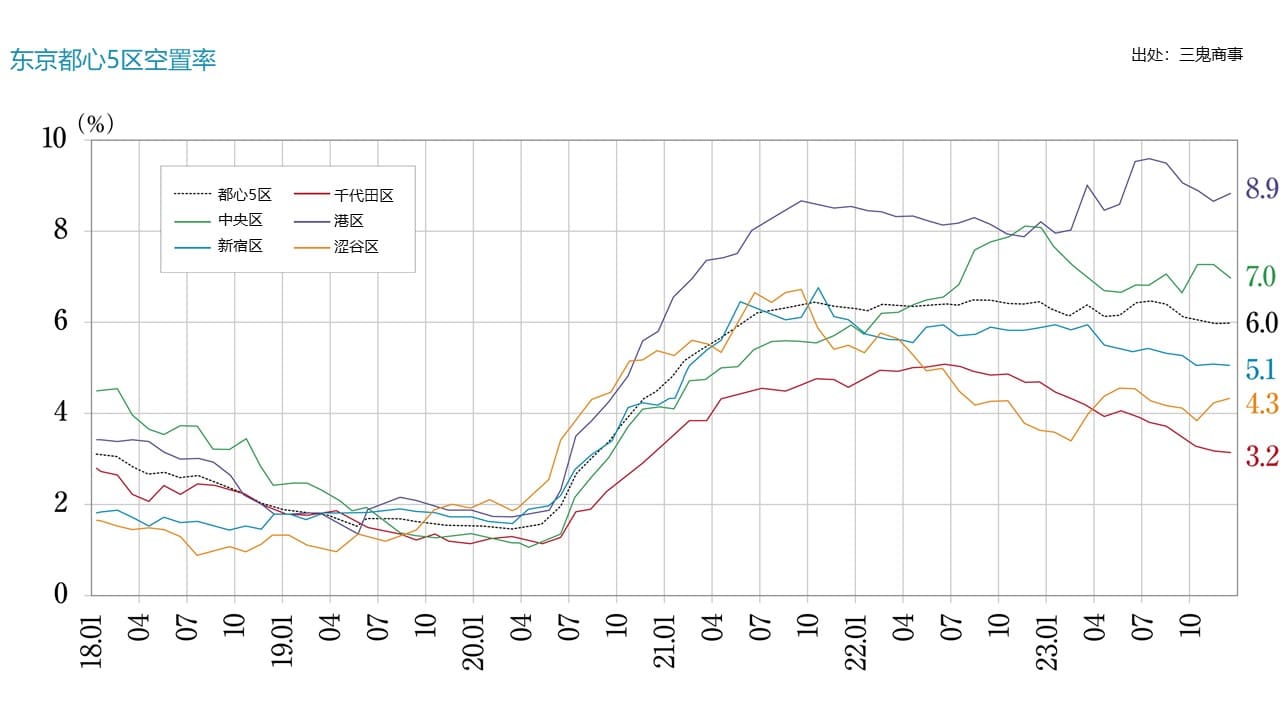

■“东京商业区(东京都心5区)”的大规模办公室

・截至2024年1月,空置率为5.83%,环比-0.20pt。自2021年6月以来,时隔31个月首次低于6%。

・平均租金为19,730日元/坪,环比-18日元,同比-296日元,保持在19,700日元左右的水平。

・新大楼的平均租金为27,565日元/坪,与现有房产相差很大,并且由于供应过剩,导致2023年6月以来,空置率持续上涨,高于30%,空置面积也超过6万坪。招租困境尚未获得改善。

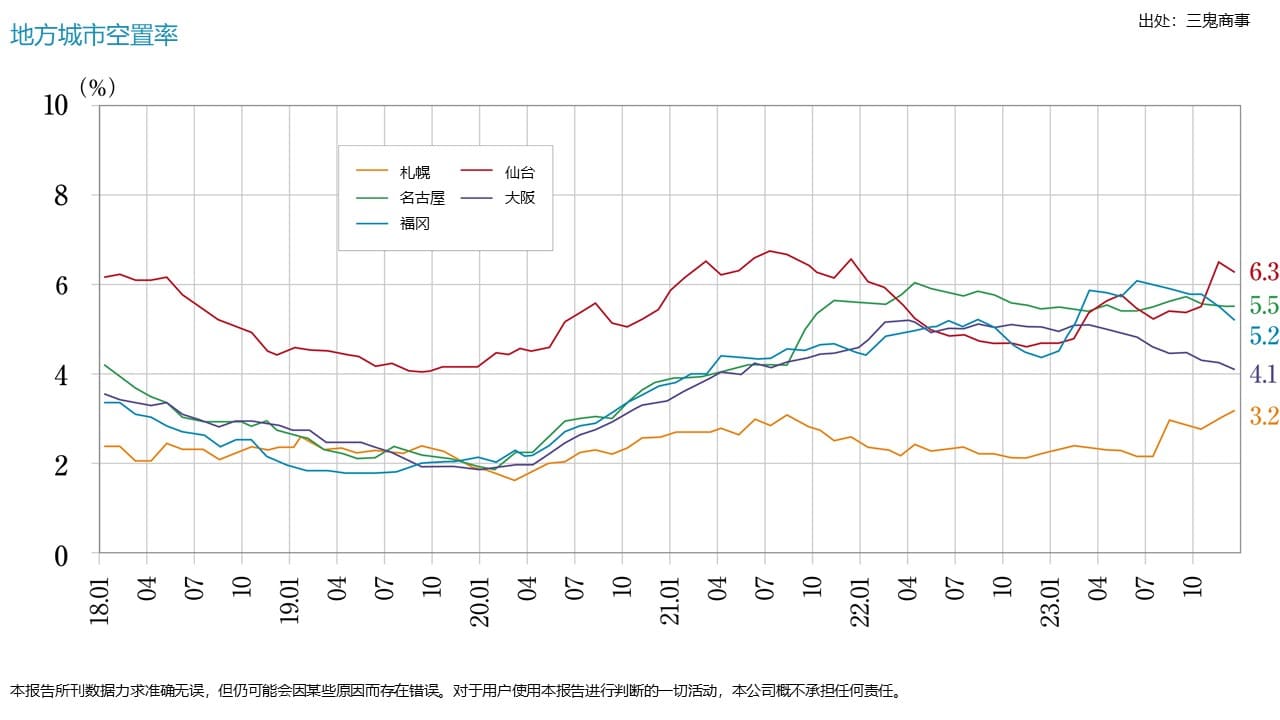

■各地主要城市2024年1月的空置率、平均租金增减

・札幌:3.32%(环比-0.16pt),10,256日元/坪(环比+72日元),空置率略有改善,平均租金上升

・仙台:6.48%(环比+0.19pt),9,328日元/坪(环比+26日元),空置率恶化,平均租金略有上升

・横滨:6.35%(环比-0.44pt),12,634日元/坪(环比+4日元),空置率改善,平均租金持平稳步上升

・名古屋:5.65%(环比+0.16pt),12,373日元/坪(环比+46日元),空置率恶化,平均租金上升

・大阪:4.36%(环比+0.26pt),11,962日元/坪(环比-14日元),空置率恶化,平均租金略有下降

・福冈:5.46%(环比+0.27pt),11,582日元/坪(环比+32日元),空置率恶化,平均租金略有上升

尽管空置率呈恶化趋势,但大阪以外区域的平均租金水平仍在上升。

■现状分析和今后预测

・自2023年秋季以来,各商业区明显出现了新大楼的大型项目成交和扩建搬迁等动向,通过平均租金上升等情况,也可得知市场状况有所改善。虽然到公司上班的比例正在上升,但许多工作者仍希望在家办公与公司办公可以并行。因此,“创造一个新的办公环境”成为新的风向,包括办公室采取自由座位、增加会议空间、强化安保环境等。

・在地方市场,随着小型办公空间的关闭和向其他地区的集中流散,中小型办公楼的解约数正在增加。札幌和名古屋,有从计划重建的大楼搬迁入驻,和建筑扩建等项目。横滨和大阪,新办公室的开业、扩张搬迁、建筑扩建等项目也有所增加。总体而言,市场状况正在改善。

酒店

日本国内旅游需求旺盛,住宿游客数超过疫情前的数据。游客一改从前将商品作为消费重点的倾向,为了体验相关的活动而进行消费的情况正在增加。

■住宿人数明显呈回升趋势

・2023年12月,日本住宿人数总计5,074万人次,比去年同月的4,690万人次,增长了8.1%。其中,外国人住宿总计1,230万人次,比去年同月住宿的598万人次,增长了105.7%。 2023年年度住宿人数为59,275万人次,2019年为54,324万人次,可得知住宿人数超过了疫情前的数量。2023年外国游客住宿为11,434万人次。2019年为10,143万人次,外国游客住宿人次也超过了疫情前。 上涨倾向不仅是因为入境需求的增加,日本游客的增长也对住宿人数的增加产生了很大的贡献。从2022年的43,721万人次,增加到2023年的47,842万人次,与去年同比+9.4%。

■分类趋势

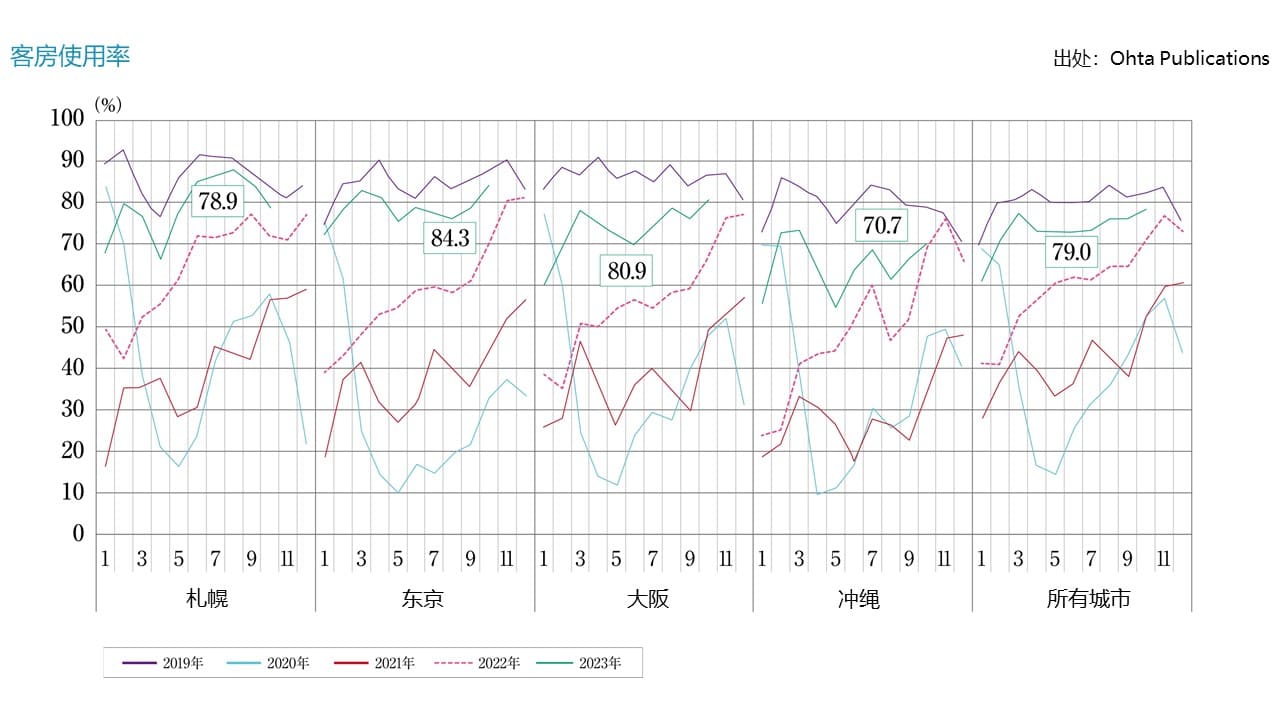

・将2023年全年的住宿人数按设施类型划分,商务酒店为28,771万人次(同比+31.4%),旅馆为7,727万人次(同比+16.6%),度假酒店为7,668万人次(同比+18.5%),综合酒店住宿为10,436万人次(同比+56.0%)。与去年相比,所有类型都出现大幅增长。商务酒店和综合酒店保持强劲势头。自2023年2月以来,客房使用率连续11个月达到60%以上。 分析各地区的酒店客房使用率(Ohta publications,2023年10月),札幌为78.9%(同比+6.8pt),东京为84.3%(同比+14.4pt),大阪为80.9%(同比+14.5pt),冲绳为70.7%(同比+3.2pt),各地区稳步上升。

■现状和今后的预测

・2023年各地区皆有新开业酒店。除日本国内品牌外,大型外资公司也在积极拓展业务,如Unbound Collection by Hyatt、Bulgari Hotel 东京、DoubleTree by Hilton 京都东山和voco大阪Central等。 日本国内旅游需求大幅增长,入境游需求也十分充裕。新型酒店(长期住宿型等)也多了起来。分析可得,通过分散和专业化需求,包括开发符合住宿者兴趣和偏好的高附加值产品等,可以吸引新的需求,进一步刺激市场。

商业设施

随着大型连锁店的店铺整顿,大型综合超市和专卖店着手小型商场化等举措,2024年行业重组将变得更加明显。

■商场销售和现状

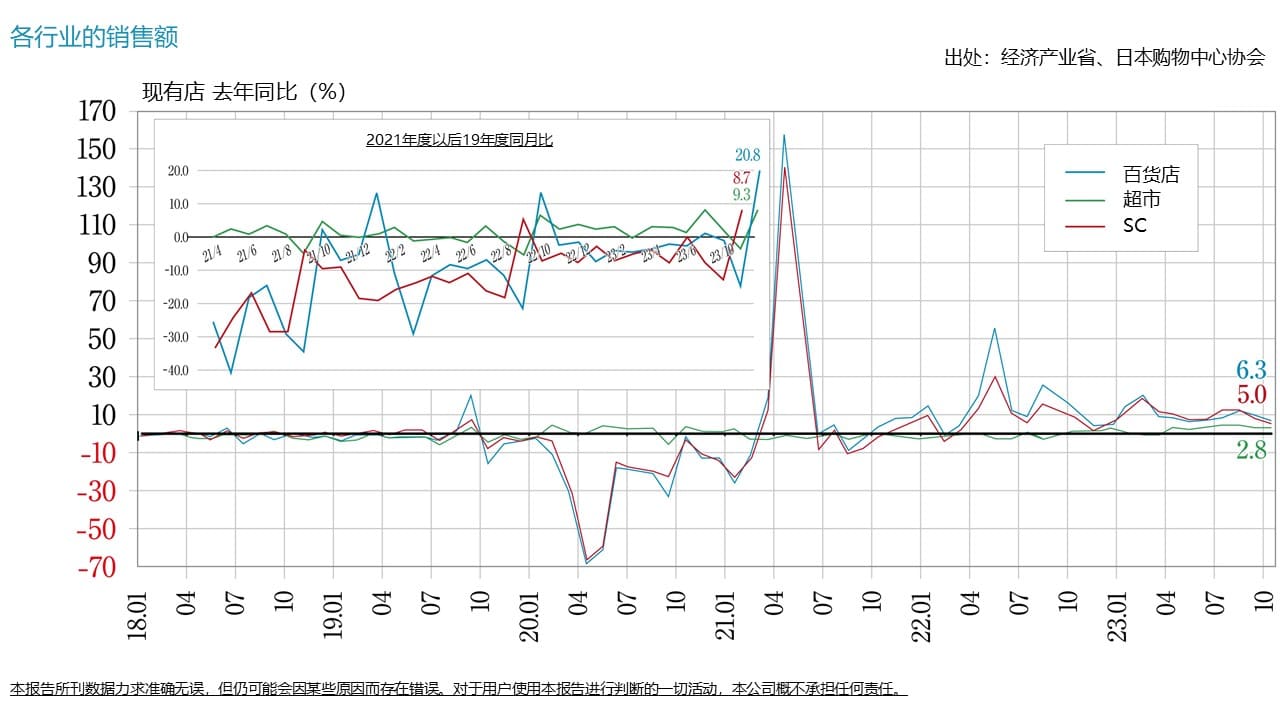

・2023年12月的现有商场销售额(总体)约为7,220.6亿日元(同比+4.6%)。销售同比增长率连续第22个月为上升趋势。 新型冠状病毒被归为5类病毒后的首次2023年秋冬季商战中,万圣节、圣诞节、忘年会等“人们聚集在一起的机会”开始增加,从而带动了餐饮业的繁荣,促进销售额上涨。

■今后预测

・Seven & i Holdings出现了重大动作,包括将位于池袋的SOGO西武百货商店出售给美国投资基金公司Fortress Investment Group,并宣布关闭旗下伊藤洋华堂在北海道、东北和信越的17家门店。人口减少地区的大型综合超市停止销售服装等商品,去超市化的趋势正在加强。

・2023年新开业的商场有34个。按地区划分,东京都和大阪府5个,福冈县4个,神奈川县3个,其他地区17个。按开发商划分,永旺系10个,三井不动产系3个,大和房屋系2个等,可见永旺集团的强大。

・根据日本观光厅公布的2023年访日游客的旅行消费额(速报值)为5兆2,923亿日元,创下历史新高。消费中,购物支出占比26.4%,与2019年的34.7%相比有所下降。对访日游客的消费动向进行分析,发现比起购物,更重视体验的倾向越来越强,预计今后“贩卖经验(体验型消费)”会受到关注。

物流设施

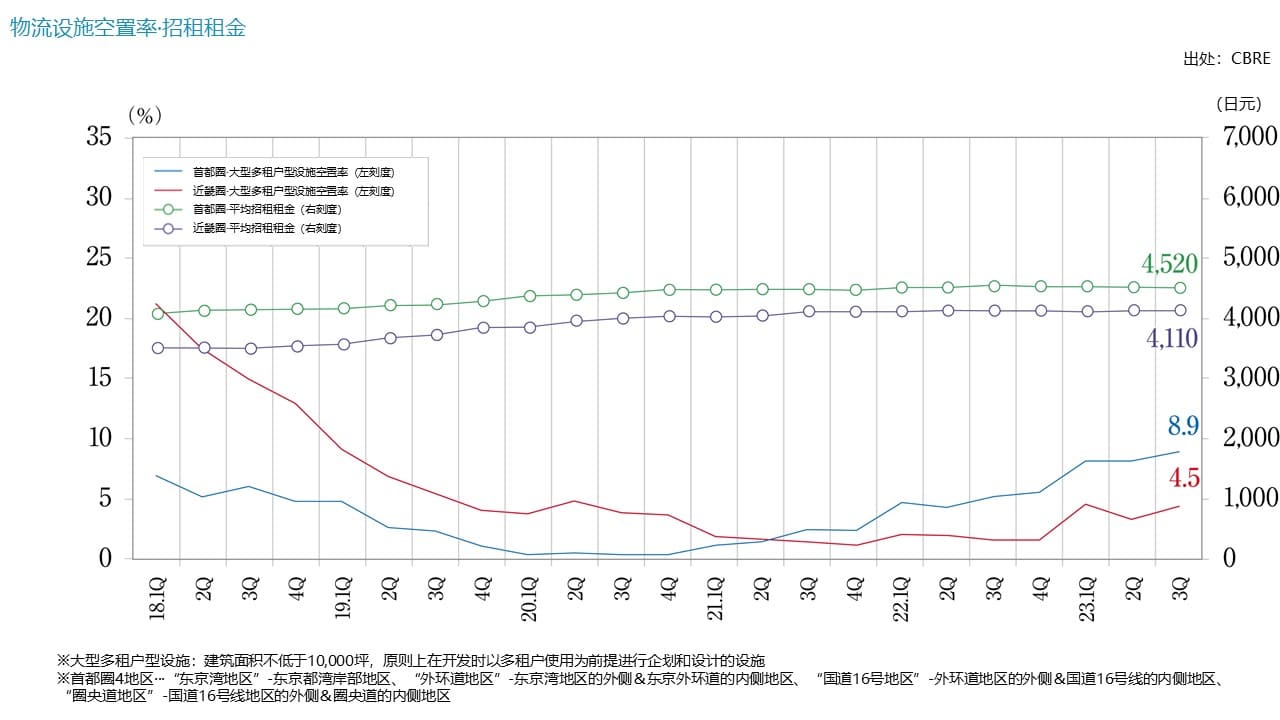

在首都圈地区,尽管整体需求强劲,但也有空置率上升的区域,市场呈现两极分化趋势,而新工厂的地区扩张正在刺激地方市场。

■不同区域的首都圈状况

・东京湾区域:空置率为12.1%,比上一季度-1.5pt,7,640日元/坪(-0.1%)。2023年下半年空置率为10%左右,出现空置房源,但今后有望改善。租金维持在7,600日元左右。

・外环道区域:2.9%(+0.1pt),5,180日元/坪(持平)。虽然空置房源较少,但预计2024年新增房源将超过2023年,今后走势值得关注。

・国道16号区域:9.4%(+1.2pt),4,530日元/坪(持平)。本季度的新增房源全部为此区域,比起新增需求,供给更多,空置也更多,因此预计今后租金将会下跌。

・圈央道区域:13.5%(-0.8pt),3,590日元/坪(-0.3%)。虽然没有新增房源,但空置率居高不下,需要时间消化空置。租金方面,埼玉和茨城的下调压力较大。 虽然物流市场本身的需求旺盛,但东京湾区域也有空置的物业竣工,整体呈现供过于求的趋势,国道16号区域和圈央道区域的空置率可能会上升。

■各地情况

・近畿地区:空置率为6.0%,实际租金为4,130日元/坪。新供应的三栋楼全部在有空置的状态下竣工,新建物业的苦战越来越明显。而现有物业表现良好,空置率较低,租金水平预计将持续上升。

・中部地区:空置率10.5%,实际租金3,630日元/坪。新供应2栋楼在有空置的状态下竣工,空置率10%以上。今后预计以制造业为中心的需求将会增长。另外,2024年大规模物业竣工后,供应市场活跃等因素将提振市场,空置率将进一步下降。

・福冈地区:空置率为8.1%,实际租金为3,450日元/坪。2023年下半年,新房源增加,空置率上升,但由于物流业需求旺盛,预计将有所改善。

■今后预测

・2024年全年预计供应量,首都圈为约60万坪,近畿圈约为20万坪,中部圈约为10万坪,福冈圈约为8万坪。由于整个地区的新增供应量与2023年相比“大致相同~略微减少”,因此供应压力下降,空置率有望改善。

・与福冈地区一样,札幌市、仙台市、冈山市和广岛市周边地区的半导体制造相关企业对物流项目的需求十分强烈,因此物流相关房源今后可能出现不足,被认为是“未来发展区域”。

J-REIT

由于日本国内利率看涨和办公室市场消沉等,东京证券交易所REIT指数低迷,投资组合中的房产和赞助商发生了更迭。

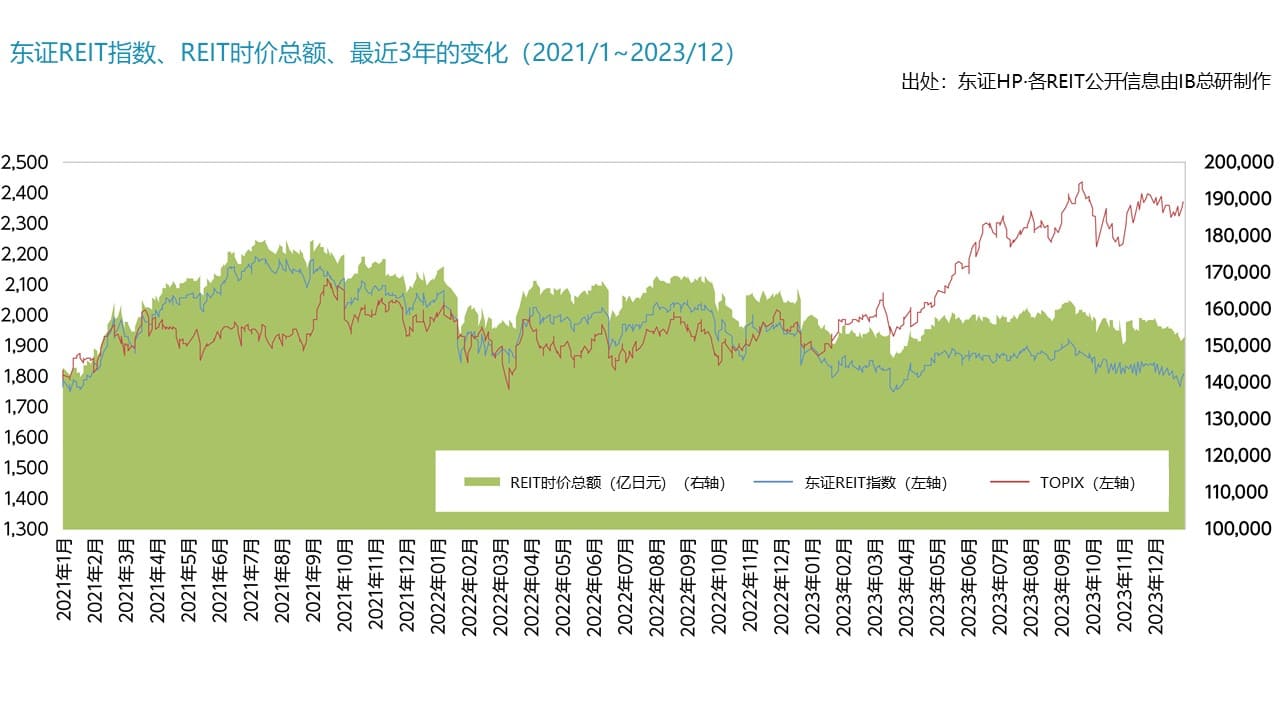

■J-REIT市场趋势

・2023年底,东证REIT指数为1,806.96点,较9月底下跌2.8%。REIT总市值为15兆4,117亿日元,较9月底下跌2.5%。REIT总平均分配利率为4.31%,较9月底上升0.15点。同期TOPIX涨幅在1.9%的高位区间徘徊,而东证REIT指数则出现了进一步下跌,相对于良好的股票行情,东证REIT指数的低迷表现尤为突出。其背景是,日本央行在10月底再次修正了长短利率操作的允许变动幅度,预计将尽早解除负利率,因此日本国内利率看涨趋势进一步增强。

・2023年底,REIT管理资产总额为22兆8,160亿日元,比9月底增加了2,596亿日元。按用途分类,住宅为1,332亿日元,占比一半以上。11月,由Kenedix赞助的三家投资公司合并,在合并时新收购了107亿日元的大型住宅“River City 21 East Towers 2”,合并后承继的住宅接受价格将会上涨。

・随着投资股权价格低迷,公开招股也受到影响。在10-12月的三个月内,宣布公开招股的有3只,与7-9月的6只相比减少了一半。导致除合并外,新收购房产带来的外部增长急刹车。

■现状

・在办公室市场持续低迷的环境下,越来越多的公司改变投资政策并重新构建投资组合。SANKEI REAL ESTATE投资公司宣布今后将办公室转换为酒店、物流设施和住宅,转型为综合REIT。SEKISUI HOUSE REIT投资法人和Takara Leben不动产投资法人宣布将出售办公室,并各自转型为以住宅为中心的综合REIT。在赞助商更换方面,大江户温泉REIT投资法人的赞助商更换为APA Holdings,并于2024年2月更名为“Nippon Hotel & Residential Investment Corp”。