PROPERTY MARKET TRENDS|2021年第1季度

房地產市場尋求新冠病毒結束後的復甦之機。

房地產市場尋求新冠病毒結束後的復甦之機。

PROPERTY MARKET TRENDS|2021年第1季度

即使在新冠病毒禍害的影響下,住宅市場和物流市場也保持良好趨勢,在辦公室和飯店市場,必須採取措施創造和擴大新的需求。。

由於新冠病毒的禍害,新需求增加的住宅市場、雖然繁榮但課題逐漸浮出水面的物流市場、依然處於低迷狀態、急需轉換業態的SC市場、正在尋找大復甦機會的飯店市場等,各個市場在新常態這一變革局面下摸索的措施。

常春藤總研株式會社藤浪容子

株式會社 工業市場研究所川名透

J-REIT(日本房地產投資信託)

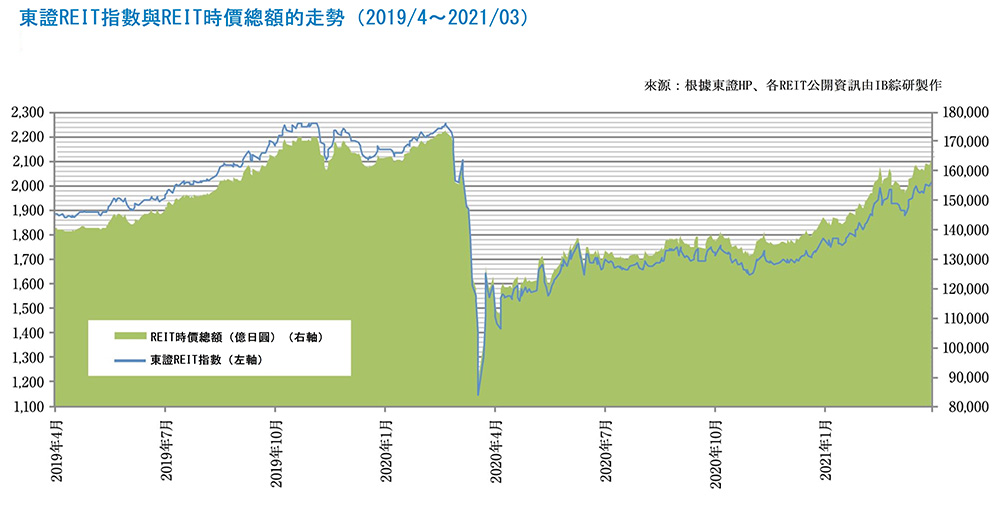

2021上半年,東證REIT指數和REIT總市值均呈回升趨勢。REITs業績反映投資標的類別市場情況

截至2021年3月底,東京證券交易所REIT指數為2013.08點,較2020年底上升12.8%,REIT總市 值為163,484億日元,增長13.6%。 新的一年,疫情蔓延,重新發布了緊急事態宣言。 然而,由於疫苗接種,人們對經濟復甦的期待,奧運會舉辦的機會增加,以及由於日本央行繼續放鬆貨幣政策,利率上升的風險降低,都是投資市場復甦的因素。 因此,投資市場狀況幾乎恢復到了新冠病毒災難前2020年2月底的水準。

整體REITs管理資產餘額為206462億日元,比2020 年底增加3600億日元。 由於三井房地產管理營運的REITs第一大日本樓宇基金投資公司收購了新宿三井大樓(收購金額1700 億日元),以及日本Prologisrit投資公司等物流設施REITs 通過公開募股進行了增資,辦公大樓和物流設施的數量有所增加。

2021年3月,日本零售基金投資公司與MCUBS MidCity投資公司合併,並更名為日本城市基金投資公司,作為一個資產規模為1,681億日元的綜合REITs 重新起步。 REITs的業績繼續受到新冠病毒禍害的影響,因投資標的不同而明或暗。 雖然物流設施,住宅和郊區商業設施的需求強勁,但飯店和城市商業設施的租金減免措施仍在繼續 ,重新發布緊急事態宣言。 對辦公室的需求下降,特別是對租金價格較高的大型物業的需求下降,出租率下降,空置期和免費租期延長。

辦公室

在經濟復甦的同時,市中心的大型再開發項目也很受歡迎,市場有望出現V形復甦。 新冠病毒災害結束後的上班率預測為冠狀病毒災害前的8成左右。

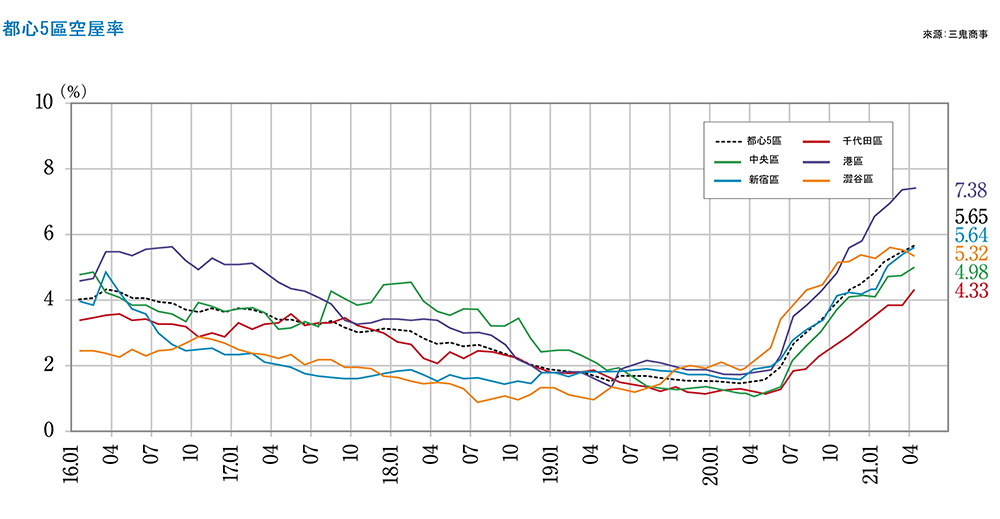

最近三個月,東京商務區(市中心五區)的大規模辦公室空置率連續15個月上升,分別為3月5.42%(環比+0.18pt),4月5.65%(環比+0.23pt)和5月5.90%(環比+0.25pt)。 5月平均租金為21249日元/坪,連續10個月下跌,同比下降6.95%(-1587日元),環比下降0.78%(-166日元)。

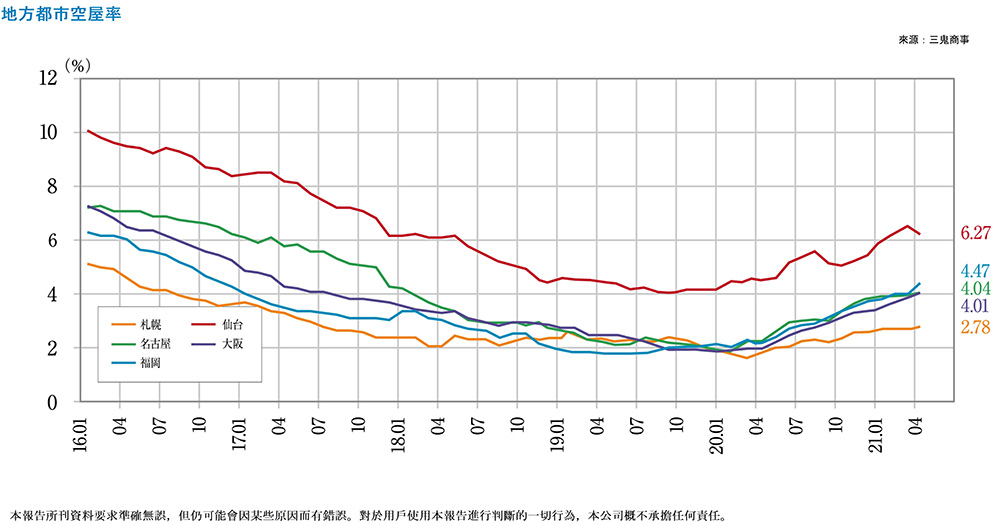

5月份各地區的空置率為:札幌2.63%,環比-0.15pt(恢復),仙台6.33%,環比+0.06pt(惡化),橫濱3.63%,環比+0.08pt(惡化),名古屋4.04%,無變動 (持平),大阪3.99%,環比-0.02pt(恢復),福岡4.41%,環比-0.06pt(恢複),總體來看,空置率已經停止下降。 關於「東京商務區」情況惡化的原因,許多人認為是由於遠端辦公人數的增加,以及由於多次宣佈緊急事態、避免群聚辦公、限制上班出勤率、促進在家遠端辦公等原因,導致辦公空間出現過剩,因此重新評估辦公空間的企業增加。

特別是,過去為了確保工作人員入住澀谷和六本木等地的智能大樓,以"工作舒適度"為賣點的IT相關大企業及其相關企業,現在以遠端辦公為主, 對辦公空間的調整產生了很大的影響。

辦公數據主要是針對大型辦公大樓的走勢,受新冠病毒影響最大的餐飲店和旅遊行業入駐的主要是繁華地段的中小大廈,這種大小的運轉狀況,一般比大型辦公室更容易受到經濟景氣的影響,預計空置率也較高,對於中小大廈業主來說,形勢依然嚴峻。

截至2021年6月,辦公大樓市場總體上仍處於困難狀態,似乎各公司都在努力爭取租戶,但與此同時,疫苗接種正在迅速進行,預計經濟活動將恢復到與歐洲和美國相同的水準的情況正在逼近。 正如上下班電車利用者的增加、不分星期幾繁華街的人流增加等所顯示的那樣,以服務業從業人員為中心的市中心工作者,比起在家遠端辦公,在市中心的辦公室工作、在市中心的繁華街購物是以往的"日常",所以想上下班在辦公室工作才是真正的想法。

雖然新冠病毒結束後,推進遠端辦公的企業也很多,但為了支援市中心工作者的這種心理,一般職員的上班率據說能恢復到8成左右。如果回到這裡,新冠病毒後有望通過回歸傳統經濟活動而快速恢復,因此辦公室也有可能產生比削減面積更多的新需求。 從2022年開始,以「東京站周圍的大型辦公室開發」為主導,「高輪Gateway站周圍的辦公室開發」和「虎之門塔周圍的辦公室開發」等,在市場上具有吸引力的大型辦公室開發將不斷展開。

受新冠病毒的影響,空置率上升,租金預計將下降,對處於「既然開發了就必須填補租戶」立場的開發商來說,環境將持續嚴峻,但從租戶的租客角度來看,租金下降也意味著入住高級 智慧大樓的可能性增加,如果能以較低租金入住優良辦公室的企業增加市場將恢復,導致空置率下降和租金水準上升。從這個觀點來看,可以說新冠病毒後的辦公室市場完全有可能出現V形復甦,其成功與否的關鍵在於控制新冠病毒對策的迅速進展,但似乎已經有了漫長等待的覺悟。

旅館

發展適應新冠病毒變化後的商業風格的需求是一個重要課題。 恢復市場的關鍵是疫苗接種等新冠病毒禍害對策和GoTo 的重新啟動

根據觀光廳的「過夜人數及外國人過夜人數調查」,2021年4月,日本國內過夜人數 為2396萬人,其中外國人過夜24.2萬人,商務飯店過夜最多,為1402 萬人。 1年前(2020年4月)的住宿人數為970萬人,其中外國人為20.2萬人,住宿類型為商務飯店 662萬人,情況有所改善。

與上年相比,情況有所改善,但與受新冠病毒禍害影響前的2019年4月的住宿人數為4,250萬人,其中外國人為887.9萬人,商務飯店住宿人數為 1,896萬人的情況相比,還遠未恢復。 根據觀光廳公佈的2021年4月客房入住率(括弧內為2019年4月),旅館為18.1%(30.3%),度假飯店為23.9% (42.4%),商務飯店為43.3%(68.0%),城市飯店為30.3%(69.4%),簡易住宿場所 為12.5%(28.3%),其他為15.4%(31.3%)。

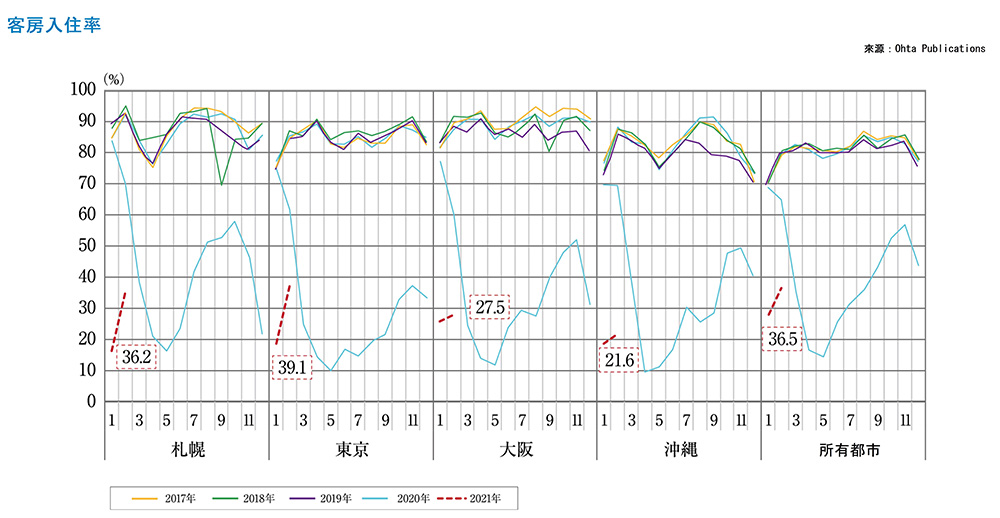

Ota Publication公佈的2021年2月度主要地區的運轉率也低迷,札幌36.2%,東京39.1%,大阪27.5%,沖繩21.6%。在此之後,由於各地相繼發布了緊急事態宣言和防止蔓延等重點措施,預計開工率將進一步下降。在海外遊客基本沒有進入的情況下,國內出遊也依然受到限制的情況下,目前市場恢復困難是實情。

然而,日本各地的疫苗接種正在迅速進行。如果疫苗接種全部結束,感染擴大的危險降低,可以再次實施GoTo旅行等經濟刺激措施。希望政府能根據情況的改善,採取靈活、迅速的經濟復甦政策。

另一方面,令人擔心的是,作為飯店業,體積最大的"商務飯店"能否恢復到新冠病毒禍前的狀況。商務飯店最初是以日本職員國內出差時的住宿需求為主要組合而成的產品,在作為新冠病毒災難對策而普及的遠端會議等普遍化的新冠病毒後世界,預計國內外出差需求確實 會減少,因此能夠恢復到什麼程度是一個大問題。作為住宿設施,通過向"工作以外的住宿也想使用的飯店"轉變需求,挖掘新的住宿設施等,從嚴峻的淘汰局面中擺脫出來的計劃可以說是不可缺少的。

商業設施

商業設施為應對新冠病毒災禍,宣佈緊急事態限制消費活動的影響仍在繼續。SC帶來增量開發商業務轉型

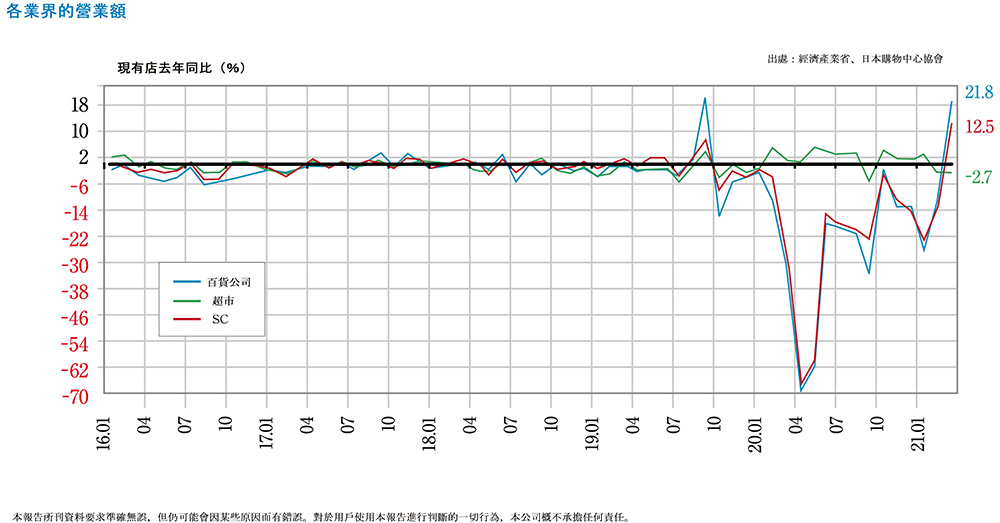

根據日本購物中心協會的數據,現有SC銷售額(總體)約為 3728億日元(同比-1.34%),恢復到宣佈緊急事態前12月的水準。

此外,由於第一次發布緊急事態宣言,許多商店停業,導致銷售大幅下降。 然而,2021年3月和4月的銷售額同比增長12.5%和141.2%。 儘管如此,與新冠病毒災難前的前一年相比,銷售額大幅下降,嚴峻的情況依然持續 。

5月6月由於宣佈緊急事態和繼續採取優先措施,例如防止疫情蔓延,預計經營業績將惡化。夏季以後,隨著疫苗接種率的提高,預計會有所改善,但客流量似乎還需要一些時間才能恢復。

另一方面,與新冠病毒禍害無關,日本SC行業持續陷入苦戰。 雖然電子商務的增長被認為是最大的低迷因素,但特別是女性服飾的低迷導致百貨公司和SC 的整體業績下降。

面臨重新評估業務類型的百貨公司和SC 正在進行「重新評估」,例如關閉現有商店和開設新的業務類型,seven&I控股公司的"伊藤洋華堂"是近年來最具代表性的例子。seven&I控股公司集團已逐步關閉了"以直營店為主,租戶較少的門店",並將其主要業務轉移到SC"Ario",該SC"Ario"由直營店組成,由租戶組成,主要是時尚和美食專營店。 這將實現向所謂的開發商行業的"轉型",成為 "Ario的房東",穩定地獲得直營店的收入和物業收入。 三井房地產集團和永旺購物中心也廣泛採用了這種方法,但選擇這種方法的原因可能是用戶消費行為的巨大變化。

近年來關閉的地方城市百貨公司和SC等商店,自古以來就在當地,深受當地人的喜愛。 然而,即使在地方城市,也有許多商店具有"雖然位於站前,但停車場很少"等弱點,吸引顧客的能力往往被"從市區出發交通不便,但停車場很大"的郊區大型商店所壓倒。 通過這樣的形態轉換,比起老店的品牌尊嚴,更優先於人流潛力高的店鋪開發,作為經營者來說可以說是正確的選擇,今後這種情況也會增加。

物流設施

在電子商務需求的支援下,物流市場的需求持續大幅超過供應。在新開發數量不斷增長的背後,確保人力資源成為一個重要問題

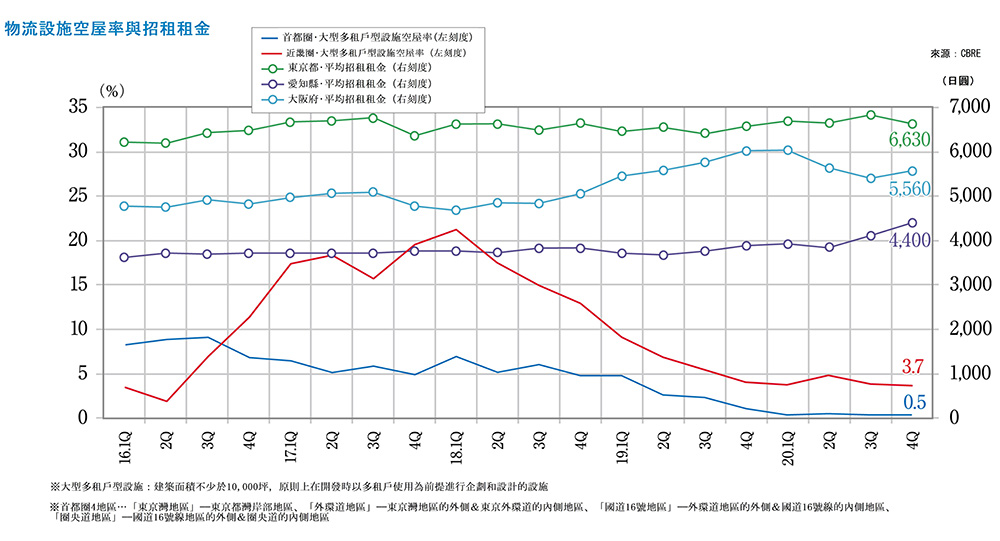

根據世邦魏理仕的數據,2020年第三季度,首都地區大型多租戶物流設施(LMT)的空置率為0.5%,再次創下曆史新低。 實際租金為4420日元/坪,第四季度(10月至12月)空置率為0.5%,實際租金為4460日元/坪。 2021今年第一季度空置率為1.1%,實際租金為4460日元/坪,空置率略有上升,但需求仍然強勁。 在2020 年第四季度,新供應的6棟建築已全部滿地竣工,其中3棟建築由物流公司租用。

這一情況不僅在首都地區,在近畿地區也是如此。 2021年第一季度,近畿地區的空置率為1.9%(與上一財年相比為-1.8pt),中部地區為8.6%(與上一財年相比 為-1.7磅pt),福岡地區的空置率為0.0%。

正如我們在2020年第四季度在首都地區看到的,在電子商務需求強勁的背景下,大型設施的成交持續不斷的物流倉庫,確實是"只要開發就能吸引顧客"的需求過剩的狀況持續著。特別是靠近市中心的地區(東京灣區等),對開發商來說很有吸引力,因為他 們可能會瞄準高額租金。 由於土地開發困難,實際開發往往在遠離城市中心的地區(如中央地區)進行。然而,由於合同的簽訂,銷售問題較少,但許多設施在運營方面(確保人力資源)面臨困難。

即使是機械化程度較高的物流設施,維護和運營設施也需要一定數量的人員。 雖然租金水準較高,但在靠近人口稠密地區(市中心)的地區,確保人員相對容易。 然而,由於人們越到郊區,工作的年齡越少,因此,如果不提高工資或提高工作環境滿意度,就很難確保人員,而且固定率往往不會提高。 這就需要採取各種措施來保持對工作環境的滿意度。

例如,在通勤方面,無論是市中心還是郊區,到設施的接送巴士已經成為"理所當然",因為 物流設施往往遠離最近的火車站。 除此之外,為了改善工作環境,准備休息室、淋浴間等的事例也增加了。

此外,當在人口較少的地區發展設施時,這可能是一個以當地家庭主婦為基礫的人力資源戰略。 在這種情況下,還需要考慮環境,例如提供託兒所。 為了確保穩定的人力資源,通過創造一個比其他物流設施更容易工作的環 境來增加吸引力是必不可少的。 在電子商務需求不減的背景下,預計物流市場將繼續增長,但由於市場持續擴大,運營方面的發展程度也受到關注。

住宅市場

2020即使在年後新冠病毒災難的情況下,住房市場也繼續保持活力。二手公寓的趨勢和出租公寓的運作都很好

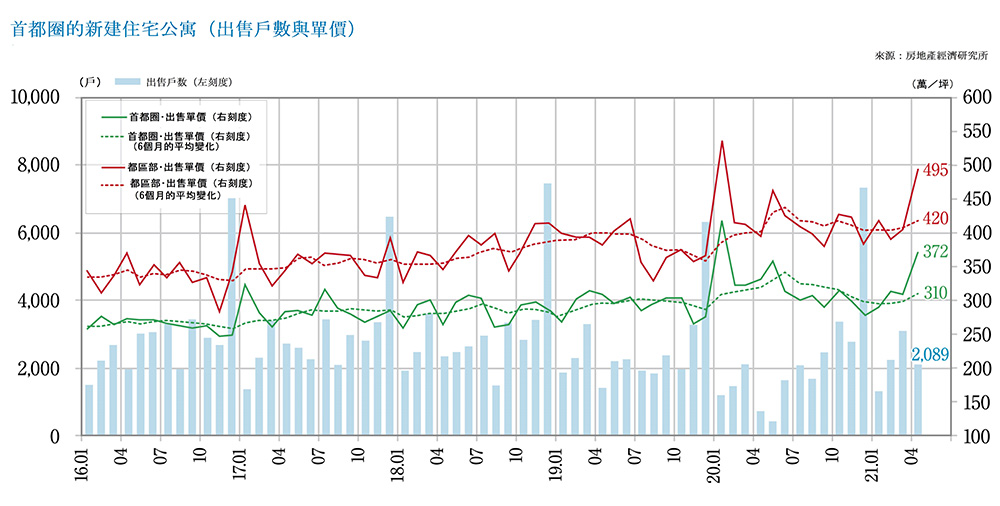

根據房地產經濟研究所的數據,2021年3~5月首都圈的預售公寓供給數為3月3,103套(首月簽約率73.6%),4月2, 089套(同期73.6%),5月2,578套(同期69.3%)。 5月受新冠病毒禍害的影響,月供給上升到前一年樣板間關閉較多的556.0%。

2021年5月的平均價格為5,908 萬日元,平均面積為63.4平方米,單價為308.1 萬日元/坪,5月底的庫存為 6789套(與上月末相比為-228套),雖然每戶價格和單價均有所下降,但簽約率保持在70% 左右。 前一個月4月的平均價格為7,764萬日元,單價371.9萬日元/坪,這是由於東京23區供應 了大量高價房產(東京23區4月的平均價格為1億180 萬日元,單價 494.8萬日元/坪),東京23區佔首都地區供應的近一半。

在近畿地區,3月1,815套住宅(首月簽約率74.8%),4月1,093套住宅(62.0%),5月1,321套住宅(78.3%),5月平均價格3,828萬日元,平均面積54.7平方米,單價 231.4萬日元/坪,單價連續兩個月上漲簽約率也有所改善。 5月末的庫存量是3438戶。

根據東日本房地產流通組織的數據,2021年3-5月,東京地區的二手公寓成交量為3月4228套(同比+16.1%),4月3428套(同比+ 110.4%),5月3297套(同比+94.9%)。 5月份的平均建築年限為22.69年,平均價格為3813萬日元(同比+15.7%),成交單價為193.7萬日元/坪(同比+12.6%), 價格和單價均呈上升趨勢,顯示出強勁的需求。 2021年5月,庫存量為33801套,新登記13003套,新登記數量和庫存均呈下降 趨勢,二手公寓市場開始出現缺貨的跡象。

在租賃住房市場,租金繼續上漲,東京23個區的平均租金為12,767日元/坪,大阪市 為8,324 日元/坪,名古屋市為6,400 日元/坪。

為了應對新冠肺炎疫情,在2020年上半年,銷售(新建和二手)和租賃都面臨困難,但從2020年全球換擋開始,市場就開始復甦。 在過去幾年,由於用地價格上漲和建築成本上漲,開發本身就很困難的公寓市場,供應數量增加,簽約情況也有所恢復。特別是從2021年春天開始,雖然去市中心上班需要一些時間,但是環境好的郊區,價格比市中心便宜,也就是面向初級購房階層的住宅單元正在熱銷。

由於伍德沖擊等各種因素,也有人預測新屋的供應將減少,但在擔心少子老齡化和家庭數量減少的情況下,甚至在新冠病毒禍害的情況下,市場整體上住房保持了穩定銷售的狀態。 從現在開始,我們認為主要是以等級為導向的商品供應,在挖掘市場上一直疲弱的潛在需求的同時 ,將會朝著供應數量增加的方向發展。